Риски превышения прогнозируемого уровня инфляции остаются значительными, и может потребоваться более агрессивное ужесточение экономической политики, если эти риски материализуются.

Еще несколько месяцев назад центральные банки в ведущих странах ожидали, что они смогут очень плавно ужесточать денежно-кредитную политику. Представлялось, что инфляция обусловлена необычным сочетанием шоков предложения, связанных с пандемией, а затем вторжением России в Украину, и ожидалось, что она быстро снизится, как только это давление ослабнет.

Теперь, когда инфляция повышается до максимальных уровней за несколько десятилетий, а ценовое давление распространяется на жилье и другие услуги, центральные банки признают необходимость действовать более оперативно, чтобы избежать дестабилизации инфляционных ожиданий и нанесения ущерба их авторитету. Разработчикам экономической политики следует прислушаться к урокам прошлого и проявить решительность, чтобы избежать потенциально более болезненных и разрушительных корректировок в будущем.

Федеральная резервная система, Банк Канады и Банк Англии уже заметно повысили процентные ставки и дали понять, что планируют дальнейшие значительные повышения в этом году. Европейский центральный банк недавно повысил ставки впервые за более чем десятилетие.

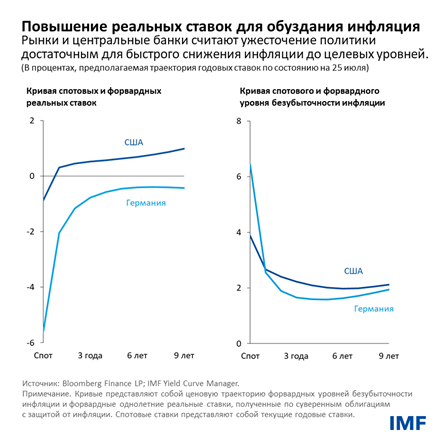

Повышение реальных ставок поможет снизить инфляцию

Действия центральных банков и предоставление ими информации о вероятном курсе экономической политики привели к значительному росту реальных (то есть с поправкой на инфляцию) процентных ставок по государственному долгу с начала года.

В то время как краткосрочные реальные ставки остаются отрицательными, форвардная кривая реальных ставок в США (то есть траектория реальных процентных ставок на один год вперед за период от одного года до 10 лет, подразумеваемая рыночными ценами) повысилась на всем своем протяжении до диапазона от 0,5 до 1 процента.

Эта траектория примерно соответствует «нейтральной» реальной направленности экономической политики, которая позволяет обеспечивать рост объема производства приблизительно на потенциальном уровне. В середине июня в резюме экономических прогнозов ФРС предполагала реальную нейтральную ставку около 0,5 процента, а директивные органы прогнозировали увеличение объема производства на 1,7 процента как в этом году, так и в следующем, что очень близко к оценкам потенциального уровня.

Форвардная кривая реальных ставок в еврозоне, представленная ставками по федеральным облигациям Германии, также сместилась вверх, хотя и остается в зоне глубоко отрицательных значений. Это соответствует лишь постепенному приближению реальных ставок к нейтральным значениям.

Повышение реальных процентных ставок по государственным облигациям стимулировало еще больший рост стоимости заимствований для потребителей и предприятий и способствовало резкому снижению цен на инструменты участия в капитале во всем мире. Модальный взгляд как центральных банков, так и рынков, по-видимому, заключается в том, что этого ужесточения финансовых условий будет достаточно, чтобы относительно быстро снизить инфляцию до целевых уровней.

Например, рыночные показатели инфляционных ожиданий указывают на возвращение инфляции примерно к 2 процентам в течение следующих двух или трех лет как в США, так и в Германии. Прогнозы центральных банков, такие как последние квартальные прогнозы ФРС, указывают на аналогичное замедление темпов роста цен, как и опросы экономистов и инвесторов.

Это представляется разумным базовым сценарием по нескольким причинам.

- Ужесточение денежно-кредитной и налогово-бюджетной политики должно охладить спрос как на энергоносители, так и на неэнергетические товары, особенно в чувствительных к изменению процентных ставок категориях, таких как потребительские товары длительного пользования. Это должно привести к тому, что цены на товары будут расти более медленными темпами или даже понизятся, а также может способствовать снижению цен на энергоносители в отсутствие дополнительных сбоев на рынках сырьевых товаров.

- Давление со стороны предложения должно снизиться по мере того, как пандемия ослабляет свою хватку, а локдауны и сбои в производстве становятся все реже.

- Замедление экономического роста в итоге должно снизить инфляцию в секторе услуг и ограничить рост заработной платы.

Значительный риск роста инфляции

Однако масштабы всплеска инфляции стали неожиданностью для центральных банков и рынков, и остается существенная неопределенность в отношении перспектив инфляции. Вполне возможно, что инфляция снизится быстрее, чем предполагают центральные банки, особенно если сбои в цепочках поставок ослабнут, а глобальное ужесточение экономической политики приведет к быстрому снижению цен на энергоносители и товары.

Тем не менее инфляционные риски, похоже, сильно смещены в сторону повышения. Существует значительный риск того, что высокая инфляция укоренится, а фиксация инфляционных ожиданий ослабнет.

Темпы инфляции в сфере услуг — от арендной платы за жилье до бытовых услуг — похоже, возрастают с уже повышенных уровней, и они вряд ли быстро снизятся. Это давление может быть усилено быстрым ростом номинальной заработной платы. В странах с сильной конъюнктурой на рынке труда номинальная заработная плата может начать расти быстрыми темпами, превышая разумные возможности компаний, и соответствующее увеличение удельных издержек на рабочую силу отразится на ценах. Такие «эффекты второго порядка» приведут к более устойчивой инфляции и росту инфляционных ожиданий. Наконец, дальнейшее усиление геополитической напряженности, которое вызовет новый всплеск цен на энергоносители или усугубит существующие сбои, также может привести к более длительному периоду высокой инфляции.

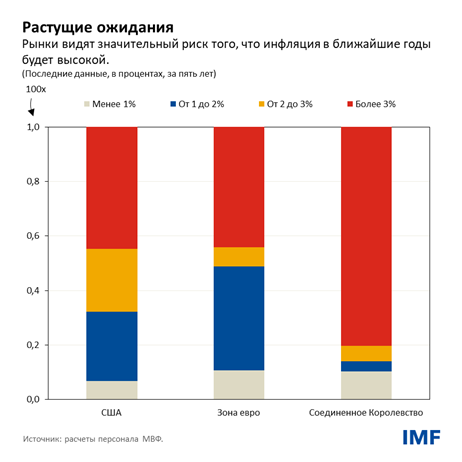

В то время как рыночные данные о «средних» инфляционных ожиданиях, рассмотренные выше, могут показаться обнадеживающими, рынки, похоже, допускают значительную вероятность того, что инфляция может значительно превысить целевые показатели центральных банков в течение следующих нескольких лет. В частности, рынки указывают на высокую вероятность сохранения уровня инфляции более 3 процентов в ближайшие годы в США, зоне евро и Соединенном Королевстве.

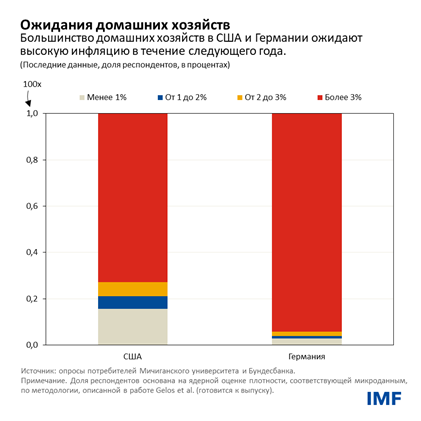

Потребители и предприятия в последние месяцы также все больше обеспокоены рисками роста инфляции. В США и Германии опросы домашних хозяйств показывают, что население ожидает высокой инфляции в течение следующего года и допускает значительную вероятность того, что она будет значительно превышать целевой показатель в течение следующих пяти лет.

Может потребоваться более сильное ужесточение экономический условий

Издержки на снижение инфляции могут оказаться заметно выше, если материализуются риски перегрева экономики и укоренится высокая инфляция. В этом случае центральным банкам придется действовать более решительно и более агрессивно ужесточать политику, чтобы охладить экономику, а уровень безработицы, вероятно, должен будет значительно повыситься.

На фоне признаков и без того плохой ситуации с ликвидностью более быстрое повышение процентных ставок может привести к дальнейшему резкому снижению цен на рисковые активы, что повлияет на инструменты участия в капитале, кредитование и активы стран с формирующимся рынком. Ужесточение финансовых условий вполне может оказаться беспорядочным, испытывая на прочность финансовую систему и создавая особенно большую нагрузку на страны с формирующимся рынком. Поддержка общественностью жесткой денежно-кредитной политики, которая в настоящее время сильна, поскольку инфляция находится на максимальных уровнях за несколько десятилетий, может быть подорвана растущими экономическими издержками и снижением занятости.

Тем не менее, восстановление стабильности цен имеет первостепенное значение и является необходимым условием устойчивого экономического роста. Ключевой урок высокой инфляции в 1960-х и 1970-х годах заключался в том, что слишком медленное принятие мер по ее сдерживанию влечет за собой гораздо более дорогостоящее последующее ужесточение условий с целью закрепления инфляционных ожиданий и восстановления доверия к экономической политике. Центральным банкам будет важно постоянно помнить об этом опыте по мере продвижения по предстоящему им трудному пути.

*****

Тобиас Адриан — финансовый советник и директор Департамента денежно-кредитных систем и рынков капитала МВФ. Он возглавляет работу МВФ в области надзора за финансовым сектором и наращивания потенциала, денежно-кредитной и макропруденциальной политики, финансового регулирования, управления долгом и рынков капитала. До начала работы в МВФ он занимал должности старшего вице-президента Федерального резервного банка Нью-Йорка и заместителя директора Группы исследований и статистики. Г-н Адриан преподавал в Принстонском университете и Нью-Йоркском университете и имеет публикации в экономических и финансовых журналах, в том числе в American Economic Review и Journal of Finance. В центре его научных интересов находятся общие последствия развития ситуации на рынках капитала. Он имеет докторскую степень Массачусетского технологического института, степень магистра Лондонской школы экономики, диплом Университета Гёте во Франкфурте и степень магистра Университета Дофин в Париже.

Фабио М. Наталуччи — заместитель директора Департамента денежно-кредитных систем и рынков капитала. Он отвечает за «Доклад по вопросам глобальной финансовой стабильности», в котором приводятся результаты проводимой МВФ оценки рисков для мировой финансовой стабильности. До начала работы в МВФ Фабио занимал должность старшего помощника директора Отдела по валютным вопросам в Совете управляющих Федеральной резервной системы. С октября 2016 года по июнь 2017 года г-н Наталуччи был заместителем помощника министра по вопросам международной финансовой стабильности и регулированию в Министерстве финансов США. Г-н Наталуччи имеет докторскую степень по экономике от Нью-Йоркского университета.

Кристофер Эрцег — заместитель директора в Департаменте денежно-кредитных систем и рынков капитала МВФ, где в его обязанности входит курирование областей, включающих денежно-кредитную и макропруденциальную политику, деятельность центральных банков, моделирование денежно-кредитной политики и управление потоками капитала. До начала работы в МВФ он занимал должность старшего помощника директора Отдела по международным финансовым вопросам в Совете управляющих Федеральной резервной системы. Его исследовательские интересы включают денежно-кредитную и налогово-бюджетную политику, финансовую стабильность и макроэкономику стран с открытой экономикой, также он занимался разработкой глобальных макроэкономических моделей на протяжении всей своей карьеры. Он получил степень доктора экономических наук в Чикагском университете.